核心觀點

核心觀點:清明假期公布的制造業PMI、就業數據顯示美國經濟韌性依舊,市場對美聯儲全年降息預期由3次調降至2.6次,10年美債利率多次升破4.4%上方。受去年同期中小銀行危機導致的低基數影響,下周公布3月美國CPI同比料從+3.2%升至+3.4%,環比持平+0.3%,通脹黏性延續。我們預期聯儲全年降息空間將被壓縮至≤2次。受趨勢&動量因子持續追漲、央行購金以分散美元風險推動,金價在美國經濟韌性延續、美元實際利率預期擡升的背景下再創歷史新高。

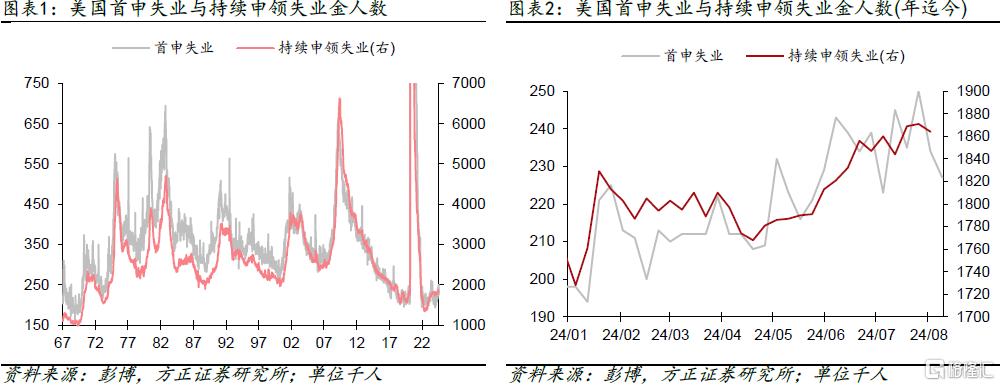

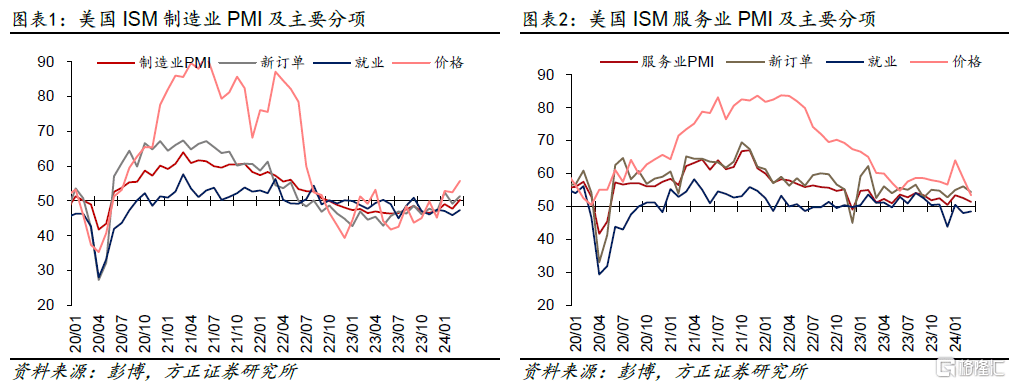

本周回顧:PMI重回榮枯线,非農再超預期,美國經濟韌性依舊。①制造業PMI重回榮枯线:3月美國ISM制造業PMI由47.8升至50.3,爲2022年9月以來首次回升至擴張區間。受此影響,美聯儲GDPNow模型將24Q1美國GDP增速的實時預測由+2.3%擡升至+2.8%,②非農再超預期,但依然有些外強中幹。3月美國新增非農就業人數30.3萬,較預期的21.4萬高出3.51個標准差,前值由27.5萬小幅下修至27萬;失業率從3.86%回落3.83%。雖然新增非農再超預期,但更多來自逆周期的政府部門、後周期的休闲餐旅行業、兼職&身兼數職者,順周期的臨時救助服務業、全職從業者持續減少,細究數據仍不免發現美國勞務市場有些外強中幹(參考《美國勞務市場仍然緊俏,降息幅度或被繼續壓降——#2024年3月美國非農數據點評》)。③首次降息推遲至7月,全年降息空間壓降至2.6次。聯邦基金期貨模型顯示,2024年6月降息概率爲54.4%,全年隱含降息幅度爲2.59次/64.8bps。

CPI前瞻:市場一致預期CPI同比由+3.2%反彈至+3.4%,環比持平+0.3%。①模型:美聯儲實時預測模型Inflation Nowcasting預測美國3月CPI同比/環比+3.41%/+0.34%,核心同比/環比+3.73%/+0.31%。②分析師:彭博調查問卷顯示,35名分析師預測3月美國CPI同比+3.4%(前值+3.2%),核心CPI同比+3.7%(前值+3.8%);50名分析師預測3月美國CPI環比+0.3%(前值+0.4%),核心CPI環比+0.3%(前值+0.4%)。③交易員:最新通脹掉期隱含美國3月CPI同比+3.36%。受去年3月SVB造成的避險情緒影響,以油價爲主的高波動項目回落明顯,低基數效應讓今年3月CPI同比增速大概率回升,當前模型/分析師/交易員預期均高度錨定+3.4%水平。環比看,模型/分析師均預測3月核心CPI環比持平+0.3%,通脹黏性維持料進一步延後美聯儲降息時點。

風險提示:緊縮政策導致金融風險再度發酵;美聯儲過早开啓降息引發二次通脹風險;美國經濟數據持續超預期帶動長端利率居高不下。

注:本文來自方正證券於2024年4月8日發布的《美債金價緣何同漲?——#海外周報20240407》,證券分析師:蘆哲 ,S1220523120001;張佳煒 S1220523120005;聯系人 韋禕 王茁

標題:美債金價緣何同漲?

鄭重聲明:本文版權歸原作者所有,轉載文章僅爲傳播更多信息之目的,如有侵權行爲,請第一時間聯系我們修改或刪除,多謝。